Consejos financieros para salir de deudas es el primer paso para recuperar el control de tu dinero y construir una vida más estable. Si sientes que tus deudas te abruman, no estás solo. Con la estrategia correcta, es posible salir de esta situación sin sacrificar tu bienestar.

Para lograrlo, es esencial adoptar hábitos financieros inteligentes y tomar decisiones estratégicas sobre cómo administrar ingresos y gastos. Desde establecer un presupuesto hasta negociar con acreedores, cada acción puede marcar la diferencia en tu camino hacia la libertad financiera.

Si quieres descubrir cómo reducir tus deudas de manera efectiva y sin complicaciones, sigue leyendo. Te mostraremos estrategias prácticas que realmente funcionan y pueden ayudarte a transformar tu situación financiera.

Establecer un presupuesto realista

Establecer un presupuesto realista es fundamental para gestionar tus finanzas y salir de deudas de manera efectiva. Al tener un plan claro, puedes ver dónde va tu dinero y cómo puedes ajustarlo a tus necesidades. Aplicar Consejos financieros para salir de deudas puede hacer una gran diferencia en tu estabilidad económica.

1. Identifica tus ingresos

Comienza por anotar todos tus ingresos mensuales. Incluye tu salario, cualquier ingreso extra que tengas, como trabajos freelance o alquileres. Tener una visión clara de tus ingresos te ayudará a entender cuánto dinero puedes gastar.

2. Enumera tus gastos

Haz una lista de todos tus gastos mensuales. Divide tus gastos en dos categorías: fijos (como alquiler, servicios públicos y pagos de deudas) y variables (como entretenimiento, comida y compras). Esto te dará una idea de a dónde se va tu dinero cada mes.

3. Ajusta según sea necesario

Una vez que tengas claras tus entradas y salidas, revisa tus hábitos de gasto. Identifica áreas donde puedes reducir gastos. Por ejemplo, si gastas mucho en comida, considera preparar más comidas en casa.

4. Establece límites

Coloca límites en cada categoría de gasto. Esto te ayudará a no excederte y a mantenerte dentro de tu presupuesto. Puedes utilizar aplicaciones de finanzas personales que te ayuden a llevar un seguimiento de tus gastos de forma más sencilla.

5. Revisa y ajusta el presupuesto

Tu presupuesto no es estático. Es importante revisarlo mensualmente y ajustarlo si es necesario. Si ganaste más un mes o lograste reducir ciertos gastos, refleja esos cambios en tu presupuesto para próximos meses.

Siguiendo estos pasos, podrás establecer un presupuesto realista que te permitirá gestionar tus finanzas de manera eficaz y salir de deudas. La clave es ser honesto contigo mismo sobre tus hábitos de gasto y estar dispuesto a hacer cambios.

Priorizar deudas según tasa de interés

Priorizar deudas según tasa de interés es un paso importante en el proceso de salir de deudas. Al enfocarte en aquellas con tasas más altas, puedes reducir el costo total de tus deudas a largo plazo. Aplicar Consejos financieros para salir de deudas puede ayudarte a tomar mejores decisiones y optimizar tus pagos.

1. Entiende la tasa de interés

La tasa de interés es el porcentaje que se cobra sobre el principal de la deuda. Cuanto más alta sea la tasa, más pagarás por la deuda. Es fundamental conocer el interés que pagas para tomar decisiones informadas.

2. Lista todas tus deudas

Haz un inventario de todas tus deudas. Incluye tarjetas de crédito, préstamos personales, hipotecas y cualquier otra obligación financiera. Asegúrate de anotar la tasa de interés de cada una.

3. Clasifica tus deudas

Organiza tus deudas de mayor a menor según la tasa de interés. Esto te permitirá identificar cuáles son las más costosas y que deben ser pagadas primero para minimizar tus gastos.

4. Enfócate en las deudas más caras

Después de clasificar tus deudas, dirige tus esfuerzos de pago hacia las que tienen la tasa de interés más alta. Aumenta los pagos en estas deudas mientras mantienes el pago mínimo en las demás.

5. Considera la consolidación de deudas

Si sientes que las tasas de interés son muy altas, puedes investigar la opción de consolidar tus deudas a una tasa más baja. Esto puede simplificar tus pagos y reducir los gastos de interés total.

Recordar que priorizar tus deudas según la tasa de interés no solo te ayudará a salir de deudas más rápido, sino que también te permitirá ahorrar dinero en intereses a largo plazo.

Mantén un enfoque disciplinado y revisa periódicamente tu estrategia. Implementar Consejos financieros para salir de deudas te permitirá alcanzar estabilidad económica de manera más eficiente.

Negociar con acreedores

Negociar con acreedores es una estrategia clave para manejar tus deudas de manera efectiva y aliviar la presión financiera. A continuación, se presentan los pasos que puedes seguir para llevar a cabo este proceso de forma exitosa.

1. Conoce tu situación financiera

Antes de contactar a tus acreedores, es importante que tengas claro tu estado financiero. Revisa tus deudas, tasas de interés y plazos de pago. Esto te ayudará a comunicarte de manera efectiva y a negociar desde una posición de conocimiento.

2. Prepara un plan de negociación

Define qué es lo que quieres lograr al negociar. ¿Buscas reducir la tasa de interés? ¿Quizás extender el plazo de pago? Tener un objetivo claro te permitirá tener una conversación más enfocada y productiva.

3. Contacta a tus acreedores

Comunícate con tus acreedores de manera respetuosa y directa. Explícales tu situación financiera actual y tu deseo de negociar. La mayoría de los acreedores están dispuestos a trabajar contigo si ven que estás intentando pagar tu deuda.

4. Ofrece soluciones realistas

Cuando presentes tu oferta, asegúrate de que sea realista y alcanzable. Por ejemplo, podrías solicitar una reducción temporal en la tasa de interés o un plan de pago más factible. Ten en cuenta que el objetivo es facilitar el pago y no crear más dificultades.

5. Documenta todo lo acordado

Cualquier cambio que acuerdes con tus acreedores debe ser documentado. Pide confirmación por escrito de cualquier acuerdo que realices, ya que esto te protegerá en caso de disputas futuras.

6. Sigue manteniéndote en contacto

Después de la negociación, mantén una comunicación abierta con tus acreedores. Informa sobre cualquier cambio en tu situación financiera que pueda afectarlos. Esto puede construir una relación más positiva y mejorar tus posibilidades de obtener ayuda en el futuro.

Negociar con tus acreedores puede ser una herramienta valiosa para salir de deudas y mejorar tu salud financiera. Con preparación y comunicación efectiva, puedes encontrar soluciones que beneficien a ambas partes.

Reducir gastos innecesarios

Reducir gastos innecesarios es una estrategia clave para mejorar tu situación financiera y salir de deudas. Aplicar Consejos financieros para salir de deudas puede ayudarte a optimizar tus recursos y mejorar tu estabilidad económica. Aquí te presentamos algunos pasos prácticos para lograrlo.

1. Haz un seguimiento de tus gastos

Comienza registrando todos tus gastos durante un mes. Anota cada compra, desde las más grandes hasta las más pequeñas. Esto te ayudará a identificar patrones y áreas donde podrías estar gastando de más.

2. Identifica gastos superfluos

Revisa tus registros y detecta aquellos gastos que no son esenciales. Esto puede incluir suscripciones a servicios que no usas, comidas fuera de casa frecuentemente o compras impulsivas. Elimina o reduce estos gastos para liberar dinero.

3. Establece un límite para gastos variables

Define un límite mensual para tus gastos variables, como entretenimiento y comida. Esto te ayudará a mantener tus gastos en línea con tu presupuesto y evitar excesos.

4. Compara precios antes de comprar

Antes de realizar compras importantes, investiga y compara precios en diferentes tiendas o plataformas. A menudo, puedes encontrar mejores ofertas que te permitirán ahorrar dinero.

5. Busca alternativas más económicas

Cambia hábitos que impliquen gastos reduce, como cocinar en vez de comer fuera o usar transporte público en lugar de taxis. Estas decisiones pueden hacer una gran diferencia a largo plazo.

6. Elimina deudas pequeñas

Si tienes pequeñas deudas, trata de eliminarlas primero. Esto no solo reduce tus gastos mensuales, sino que también te da una sensación de logro que puede motivarte a seguir adelante con otras metas financieras.

Implementando estas estrategias para reducir gastos innecesarios, comenzarás a notar la diferencia en tu economía. Siguiendo Consejos financieros para salir de deudas, podrás administrar mejor tu dinero y alcanzar una estabilidad financiera más sólida.

Aumentar ingresos adicionales

Aumentar ingresos adicionales puede ser una excelente forma de mejorar tu situación financiera y ayudarte a salir de deudas. Aquí hay algunas estrategias efectivas para considerar.

1. Vender productos o servicios

Identifica habilidades o productos que puedas ofrecer. Puedes vender artesanías, ropa usada, o incluso ofrecer servicios como jardinería, limpieza o tutoría. Utiliza plataformas en línea como redes sociales o marketplaces para llegar a más clientes.

2. Trabajos freelance

Si tienes habilidades en diseño gráfico, redacción, programación o marketing digital, considera trabajar como freelancer. Hay muchas páginas donde puedes encontrar trabajos temporales que se adaptan a tu disponibilidad.

3. Clases particulares

Ofrecer clases particulares de materias escolares o de habilidades específicas, como música o idiomas, es una buena manera de generar ingresos adicionales. Puedes promocionarte en tu comunidad o en línea.

4. Participar en encuestas en línea

Existen sitios donde puedes registrarte y participar en encuestas o estudios de mercado. Aunque no generan grandes cantidades, pueden ser una forma fácil de ganar un poco de dinero extra en tu tiempo libre.

5. Alquilar espacios o bienes

Si tienes una habitación libre en tu casa o un automóvil que no usas frecuentemente, considera alquilarlos. Utiliza plataformas de alquiler como Airbnb para habitaciones o aplicaciones como Turo para coches.

6. Vender fotos o contenido digital

Si te gusta la fotografía o tienes habilidades en creación de contenido, puedes vender tus fotos en bancos de imágenes o crear cursos en línea. Estas son excelentes formas de obtener ingresos pasivos.

7. Inversiones pequeñas

Investigar opciones de inversión que requieran poca capital inicial. Hay aplicaciones que permiten invertir en acciones o bonos con montos pequeños, lo que te puede generar ingresos a largo plazo.

Implementando estas estrategias para aumentar ingresos adicionales, podrás mejorar tu flujo de efectivo y trabajar hacia la eliminación de tus deudas. Approcharte a tus finanzas desde diferentes ángulos te proporciona mayor flexibilidad.

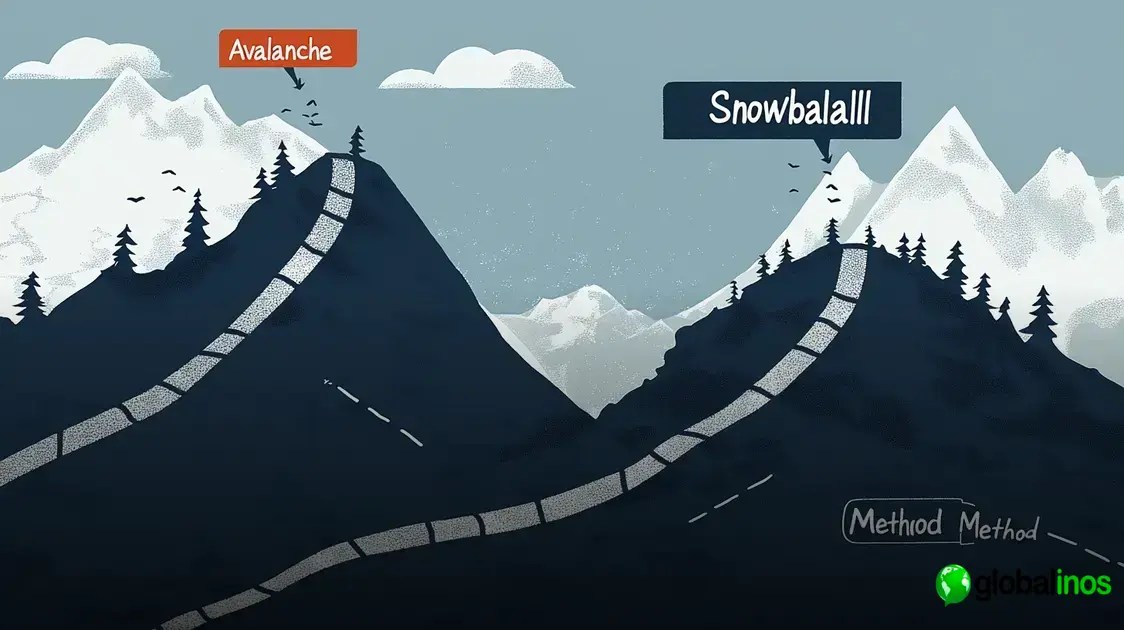

Utilizar método avalanche o bola de nieve

Utilizar el método avalanche o la bola de nieve son dos técnicas efectivas para gestionar y pagar tus deudas. Ambas tienen sus beneficios, y elegir la adecuada puede significar la diferencia en tu camino hacia la estabilidad financiera.

Método Avalanche

El método avalanche se centra en pagar primero las deudas con las tasas de interés más altas. Este enfoque te permite disminuir el monto total de intereses que pagas a lo largo del tiempo. Sigue estos pasos:

- Lista tus deudas: Anota todas tus deudas con sus respectivas tasas de interés.

- Prioriza: Ordena tus deudas de mayor a menor según la tasa de interés.

- Pagos adicionales: Aporta cualquier ingreso extra o dinero que puedas conseguir hacia la deuda con la tasa de interés más alta, mientras realizas el pago mínimo en las demás.

Este método es adecuado si deseas ahorrar en intereses y salir de deudas de manera más rápida a largo plazo.

Método Bola de Nieve

Por otro lado, el método bola de nieve se basa en pagar primero las deudas más pequeñas. Aquí te explicamos cómo implementarlo:

- Lista tus deudas: Haz una lista de todas tus deudas, pero esta vez organiza desde la más pequeña a la más grande.

- Concentración de pagos: Aporta dinero extra hacia la deuda más pequeña, y mantén los pagos mínimos para las otras.

- Celebrar tus logros: Una vez que pagues la deuda más pequeña, usa el dinero que dedicabas a ella para atacar la siguiente deuda en la lista.

Este método puede ser más motivador, ya que ver reducciones rápidas en tus deudas puede impulsarte a continuar con el plan.

Ambos métodos pueden ser efectivos según tu personalidad y situación financiera. La clave es mantenerse enfocado y comprometido a lo largo del proceso de pago de deudas.

Establecer un fondo de emergencia

Establecer un fondo de emergencia es crucial para manejar imprevistos sin caer en deudas. Este fondo te protegerá ante situaciones inesperadas, como gastos médicos, reparaciones del hogar o pérdida de empleo.

1. Define el monto necesario

Lo primero es determinar cuánto dinero necesitas tener ahorrado. Un objetivo común es tener entre tres y seis meses de gastos cubiertos. Esto dependerá de tu situación personal y la estabilidad de tus ingresos.

2. Abre una cuenta separada

Es recomendable tener una cuenta bancaria exclusiva para tu fondo de emergencia. Esto te ayudará a evitar la tentación de gastar estos ahorros en compras diarias. Busca una cuenta que ofrezca interés, para que tu dinero crezca con el tiempo.

3. Establecer un plan de ahorro mensual

Decide cuánto puedes ahorrar mensualmente. Asegúrate de que sea una cantidad realista y sostenible. Puedes comenzar con pequeñas aportaciones y aumentarlas conforme tu situación financiera mejore.

4. Automatiza tus ahorros

Configura transferencias automáticas desde tu cuenta principal a tu fondo de emergencia. Esto garantizará que ahorres sin pensarlo, y te ayudará a construir tu fondo de manera constante.

5. Revisa y ajusta el fondo

Es importante revisar tu fondo de emergencia regularmente. Verifica si hay cambios en tus gastos mensuales o situaciones personales que requieran ajustar el objetivo del fondo. Estar atento a estos cambios te ayudará a mantener el fondo adecuado para tus necesidades.

Establecer un fondo de emergencia no solo es una buena práctica financiera, sino también un paso esencial para salir de deudas y asegurar tu tranquilidad financiera. Con una planificación adecuada, podrás enfrentar cualquier imprevisto de manera efectiva.

FAQ – Preguntas frecuentes sobre consejos financieros para salir de deudas

¿Cuál es el primer paso para salir de deudas?

El primer paso es establecer un presupuesto realista que te permita ver en qué gastas y cómo puedes ajustar tus finanzas.

¿Qué método debo usar para pagar mis deudas?

Puedes elegir entre el método avalanche, que prioriza las deudas con tasas de interés más altas, o el método bola de nieve, que se enfoca en las deudas más pequeñas.

¿Es necesario tener un fondo de emergencia?

Sí, un fondo de emergencia te ayudará a cubrir gastos imprevistos y evitar caer nuevamente en deudas.

¿Cómo puedo evitar gastar de más?

Es recomendable usar efectivo, crear un presupuesto, y ser consciente de tus compras impulsivas estableciendo un período de espera antes de comprar.

¿Cuándo debo buscar asesoría financiera profesional?

Si sientes que no puedes manejar tus deudas por tu cuenta o si necesitas orientación específica, es un buen momento para buscar ayuda profesional.

¿Cada cuánto debo revisar mi plan financiero?

Es aconsejable revisar tu plan financiero al menos una vez al mes para ajustar gastos y evaluar el progreso en el pago de deudas.